Alla scadenza del primo trimestre 2019, è opportuno un aggiornamento dei

ragionamenti fatti e condivisi finora con i nostri lettori, soprattutto col pubblico

presente in aula al recente seminario di Roma.

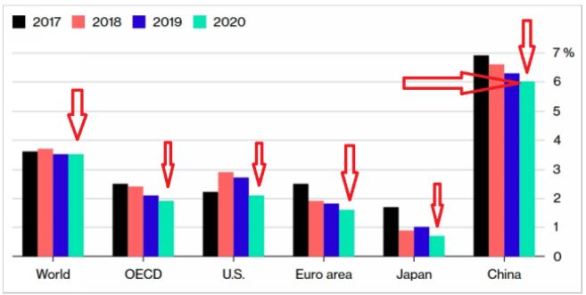

Come detto in apertura dello stesso, i tassi di crescita reale dell’economia, rispetto

al 2018, sono previsti in flessione sia per il 2019 che per il 2020.

E questo è un dato che si può ampiamente confermare.

Le releseas dei primi tre mesi dell’anno sono state sostanzialmente deludenti, con

la sola eccezione delle richieste di disoccupazione Usa che si candidano per il

concorso “le più basse di sempre”.

Esse infatti sono già le più contenute degli ultimi quarantacinque anni, inferiori, in

ogni caso, a quelle che diedero il via alle ultime cinque recessioni (zone

ombreggiate in azzurro).

A questo punto, qualcuno potrebbe legittimamente avere l’impressione che le

banche centrali siano riuscite a cancellare tutti i mali della società attuale,

recessioni comprese.

Non è così. Sono solo intervenute più pesantemente sul controllo degli aggregati

finanziari. Questa condotta è sì capace di esaltare i successi e mettere in ombra

le difficoltà dei sistemi economici, ma non per sempre.

Come si direbbe a proposito degli artifizi umani che deviano il corso naturale dei

fiumi, essi finiscono per avere un “pericoloso impatto sull’ecosistema fluviale e sul

territorio circostante”.

Manco a dirlo, una recente sentenza della Corte di Giustizia europea ha stabilito

che la deviazione del corso di un fiume può essere ammessa, in linea di principio,

se ci sono motivazioni di rilevante interesse pubblico come quelle per fini

idropotabili o irrigui. Tuttavia, nel caso di siti di importanza comunitaria, qualora

non intervengano adeguate misure di compensazione il progetto può anche

essere stoppato.

Il problema risiede nel fatto che la Banche Centrali non hanno avuto né mai

avranno un controllore o un giudice che valuti il loro operato. E dunque tirano

dritto senza timori di essere stoppate. Sarà l’ecosistema economico e finanziario a

rigurgitare, a tempo debito, le loro manovre.

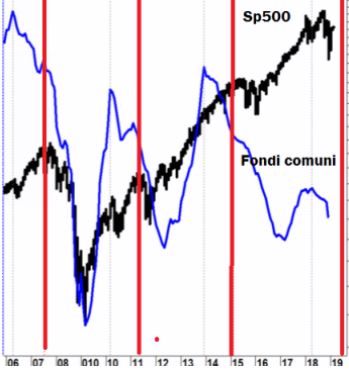

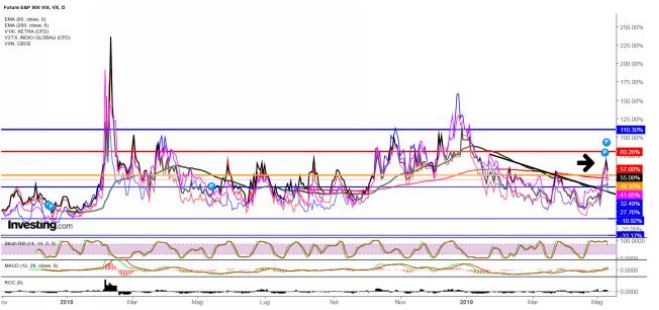

Il grafico seguente ci dà un’idea generale dell’incidenza dei Qe sulla crescita dei

singoli assets. Senza l’inoculazione forzata di adrenalina, l’SP500 probabilmente

si aggirerebbe intorno ai 1200 punti. Che sarebbe comunque non poca cosa

considerati i livelli cui era pervenuto nel febbraio 2009 (circa 660).

Il Consumer Confidence Index ci racconta invece una storia parzialmente diversa.

Ci dice che l’attuale congiuntura economica non è riuscita a riprendere i massimi

di sempre segnati nel 2000. L’indice ha cozzato contro la resistenza statica

coincidente con i massimi del 1998 ed è tornato indietro. Adesso duetta con il

supporto rappresentato dai massimi del 2001 e, in caso di rottura, è facile

prevedere che si appoggerà sul supporto offerto dai massimi del 2002-2007. Sotto

il quale, imho, potrebbe scatenarsi un brutto temporale.

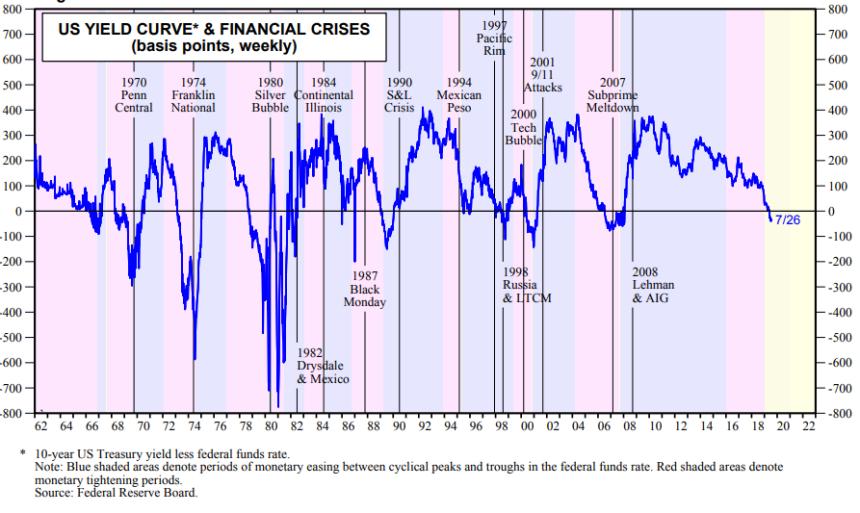

Devo poi una spiegazione e una precisazione a tutti coloro che hanno ascoltato il

mio intervento sulle curve dei tassi.

Nel seminario ho proposto il grafico seguente che racchiude, in un’unica

panoramica, tutte le curve dei tassi seguite dagli operatori economici.

Tutte le curve prese in considerazione, a fine febbraio, puntavano verso la linea

dello zero. La 5y-2y è stata la prima a varcare quella soglia e, dunque, ad

invertirsi (tassi a breve più alti dei tassi a lungo termine). In genere, a questo

punto, le altre curve seguono docilmente, sebbene con tempi propri.

Quello che è avvenuto a fine marzo lo riscontriamo nel chart che segue.

La curva 5y-2y si è ritratta e, con le altre, che nel grafico precedente venivano giù

a capofitto, ha preso ad appiattirsi!

Niente di più probabile che le BC, monitorando l’andamento di tutte le curve al pari

di quanto facciamo noi, abbiano deciso di intervenire comprimendo i tassi a breve

e lasciando correre quelli a lungo. In questo modo le curve si appiattiscono o

assumono di nuovo un andamento ascendente.

Ebbene si, possono fare anche questo!

CINA

L’arretramento più preoccupante, dicevamo, è sicuramente quello della Cina che

minaccia addirittura di scendere quest’anno sotto il 6% di Pil.

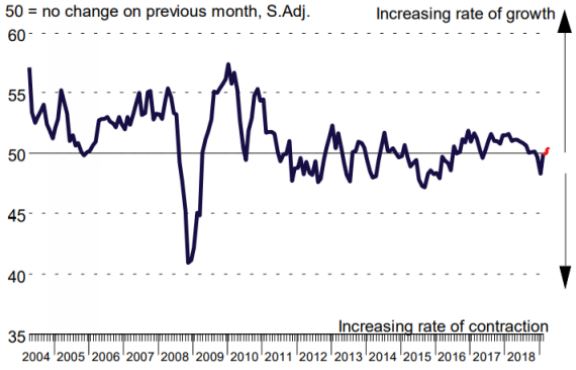

Tuttavia, con un atletico colpo di reni, il Pmi cinese si è riportato la scorsa

settimana sopra l’asticella dei 50 punti (tratto rosso sul grafico seguente). Tanto è bastato a fornire ulteriore propellente ai listini mondiali.

La Banca Centrale, vale la pena ricordarlo, per contrastare gli effetti del

rallentamento economico ben visibile soprattutto sul finire dell’anno passato, era

nuovamente intervenuta con forti iniezioni di liquidità (pari al 5% del Pil cinese)

alla fine del 2018 e con misure fiscali nei primi mesi del 2019.

Sembrano non interessare a nessuno gli squilibri finanziari che gravano sulla

struttura dell’economia dovuti ad un eccesso di credito erogato da grandi imprese

che fungono da shadow banking per il sistema delle PMI.

Due anni fa in Cina lo shadow financing – per molte imprese unica forma di

finanziamento – garantiva il 22% del credito complessivo; oggi non va oltre il 4%.

Ma per ora sembra andare a tutti bene così.

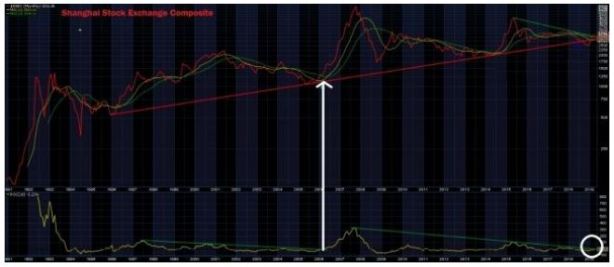

Evidenze grafiche incontrovertibili ci provengono però dall’indice Shanghai

Composite (tm mensile), reduce da un recupero a dir poco prodigioso.

Lo scorso anno aveva rotto la linea di tendenza rialzista originatasi nel 1996

contribuendo ad affossare tutti i listini mondiali.

Quest’anno l’indice ha recuperato quella trend e adesso prova a catapultarsi al di sopra della figura triangolare che potete tutti valutare.

L’abbrivio definitivo verrà fornito dal ROC a 18 mesi che sembra prossimo alla

rottura della sua trend, replicando la straordinaria vigoria dimostrata nel 2006.

Nell’ipotesi, è facile pronosticare anche il raggiungimento di target importanti,

come ad esempio i 4500 punti (+40% circa dai valori attuali). Potrebbero occorrere

un paio d’anni. Conditio sine qua non: una ripresa economica non balbettante.

USA

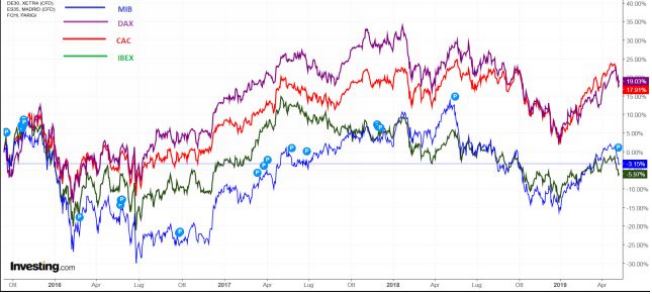

Passiamo agli States che, malgrado il rilascio di dati spesso non esaltanti,

continuano a sovraperformare gli altri listini mondiali.

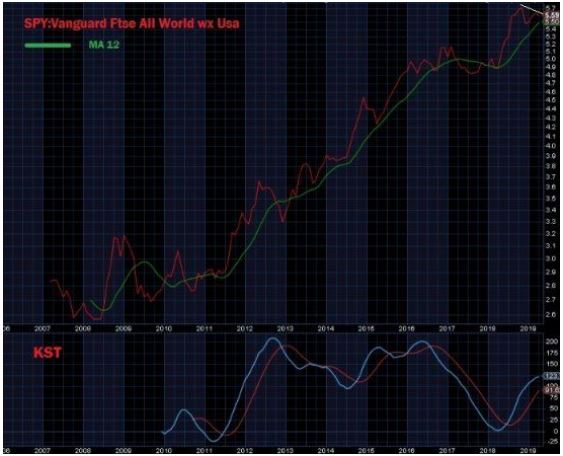

Proponiamo un rapporto mensile tra lo Sp500 e l’Etf Vanguard Ftse All World al

netto delle azioni Usa (ex Usa).

Il Know sure thing oscillator (KST) elaborato da Martin Pring è un indicatore

tecnico (di tipo oscillatore) che viene utilizzato per determinare il momentum nei

trend azionari. Si tratta di un indicatore tecnico di tipo oscillatore, che fluttua quindi

sopra e sotto la linea dello zero, provvedendo a fornire segnali di trading basati

sulla divergenza con il prezzo e KST e i crossover delle linee del segnale. La

formula di questo indicatore tecnico, utilizza quattro differenti timeframes per

mostrare il momentum generale e non solo il momentum di uno specifico

timeframe.

Il rapporto raffigurato nel precedente grafico, che è superiore alla MA a 12 mesi, è

chiaramente in una fase di rialzo favorevole agli Stati Uniti e viene sostenuto da

un KST in ascesa. Tuttavia, questa relazione non è andata da nessuna parte

nell’ultimo anno, quindi dobbiamo chiederci se questa attività abbia raggiunto un

top o, in alternativa, stia consolidando prima di una nuova gamba di rialzo. La

differenza non è da poco. Se il rapporto rompe al rialzo, significa che dovremmo

continuare a concentrarci sugli Stati Uniti per i prossimi mesi. D’altro canto,un’inversione al ribasso suggerirebbe la necessità di una maggiore esposizione su

altri indici.

Il grafico successivo mostra la correlazione diretta tra il rapporto di cui sopra e

l’indice del dollaro.

Se si nutrono aspettative rialziste sul dollaro, allora sarà legittimo attendere il

break out del triangolo superiore.

L’indice grezzo dell’SP500 (tm settimanale) ci mostra la salita parabolica

innescatasi sul finire del 2018 e ancora in essere mentre scriviamo (5 aprile

2019).

Dopo i 2890, nel mirino ci sono ormai solo i massimi del 2018. La statistica ci

informa che, quando i primi due mesi dell’anno risultano così positivi, essi ci

restituiscono, a distanza di tre-sei mesi, ritorni positivi nell’ordine dei 3-10 punti

percentuali.

Dunque, al momento, l’ipotesi alla quale lavoriamo è quella di nuovi massimi.

Non vanno tuttavia esclude anche correzioni ; ma le stesse, almeno fino a

maggio-giugno, andranno intese come occasioni di acquisto. Poi l’andamento

degli indici potrebbe risultare più frastagliato.

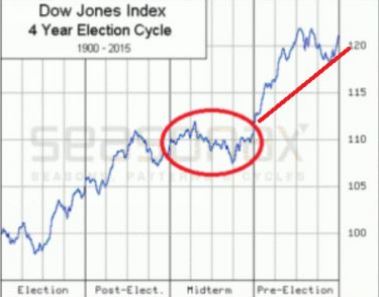

E si perchè, se molti lo hanno dimenticato, viviamo, tra l’altro, l’anno americano

preelettorale che non ha mai restituito ritorni negativi.

Jerome Powell ha già dato tutta la sua disponibilità chinando sommessamente il

capo e rimandando sine die i rialzi dei tassi.

Quanto alle aspettattive macro anticipate dal Cesi, l’indice delle sorprese

economiche, esse appaiono talmente compresse che

qualunque prossimo dato nei mesi a venire sarà salutato con favore.

GOLD

L’oro si trova al momento alle prese con importanti resistenze, nell’ordine: 1312,

1334, 1360. Il momento ciclico sembra tuttavia propizio. La positività dell’equity, in

uno alla forza del dollaro Usa, non sono riusciti a debilitarlo più di tanto.

Dunque non lo shorterei.

Nel chart che segue, tm monthly, individiamo facilmente la resistenza statica che

ha contenuto i tentativi di rialzo del prezzo dal 2014 ad oggi. Essa è posizionata

intorno a 1360. Tuttavia la situazione, a partire da quell’anno, è andata lentamente

migliorando. Il PMO (Price Momentum Oscillator) nel 2014 era sostenuto, oggi

invece lo si raccoglie col cucchiaino, mentre il ROC, negativo del 2014, è oggi più

che positivo. Insomma il Gold potrebbe essere chiamato ad un upgrade

significativo.

All the best

dott. Massimo Moschella

dott. Gian Michele Moschella